Что такое налог на выигрыш

Победители в лотереях, в букмекерских конторах, в казино и в стимулирующих акциях компаний получают доход и должны уплатить НДФЛ.

Причем не имеет значения, что стало выигрышем — деньги или новое имущество, пускай даже незначительное вроде бытовой техники или смартфона.

Сюда же относятся доходы в виде материальной выгоды — например, если брокер в рамках продвижения подарил ценные бумаги или турфирма вручила во время розыгрыша путевку.

И неважно, как компания-организатор назвала эту рекламную акцию — лотереей, розыгрышем подарков или призов. С точки зрения закона, все это — стимулирующие акции.

Если банк в рамках акции снизил процент, нужно ли платить налог

Это тот самый случай, когда человек получает выигрыш от банка или МФО в виде материальной выгоды. По сути это экономия на процентах за пользование заемными средствами, полученными от организаций или ИП, за исключением отдельных случаев.

ФНС считает, что сэкономленная сумма в этом случае — это доход, который облагается НДФЛ.

В 2017 году Минфин пояснил, что выгода появляется, если установленная для клиента ставка составляет меньше ⅔ ключевой ставки Центробанка.

Принято много изменений в порядке получения налоговых вычетов. Разберем их на вебинаре: Изменения по НДФЛ в 2023 году: налоговые вычеты. Что нужно знать бухгалтеру.

Ждем вас 9 августа в 11:00 мск.

Минимальная сумма выигрыша, облагаемого налогом

Если за год вы выиграли в сумме меньше 4 тыс. рублей, то подавать декларацию и платить налог не нужно.

Однако если сумма выигрыша выше 4 тыс. рублей, нужно по итогам года заполнить декларацию и заплатить налог.

К примеру, Петров выиграл за 2023 год 20 тыс. рублей в лотерею. В 2024 году в декларации 3-НДФЛ он укажет всю сумму выигрыша, но заплатит налог только с 16 тыс. рублей. 2022 год у Петрова был неудачным — выигрыш составил только 800 рублей, поэтому в этом году он не заполнял декларацию и не платил налог, так как доход от лотереи составил меньше 4 тыс. рублей.

Сумма, которую заплатит Петров, зависит от источника выигрыша, по нему определяется налоговая ставка.

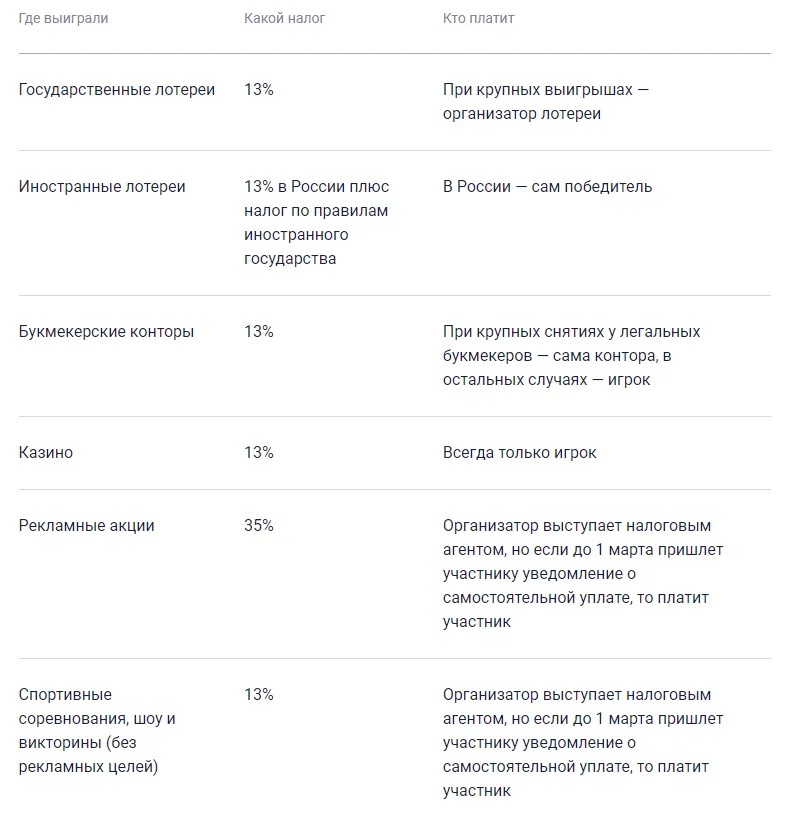

Ставка и размер налога на выигрыш

В НК предусмотрены 3 ставки:

13% — при выигрыше в лотерею, в букмекерских конторах и казино по общему правилу.

30% — при выигрыше в лотерею для нерезидентов РФ;

35% — при выигрыше, полученном за участие в стимулирующей лотерее.

Выигрыши в лотереях

Формула расчета налога для лотерей такая:

(Выигрыш − 4 000 Р) × 13%

Пример расчета. Лотерейные билеты за год принесли 9 тыс. рублей, значит сумма налога составит 650 рублей = (9 000 − 4 000 ) × 13%.

Налог уплачивается двумя разными способами — самостоятельно или через оператора как налогового агента.

Победитель лотереи сам заполняет декларацию и платит 13% налога, если сумма выигрыша за год составляет свыше 4 тыс. рублей.

Если один лотерейный билет принес больше 15 тыс. рублей, то организатор лотереи обязан выступить вашим налоговым агентом, подать за вас декларацию и удержать налог.

Тут важна одна деталь: сумма свыше 15 тыс. рублей должна быть выигрышем по одному билету, а не по совокупности. Только в этом случае лотерея заплатит за победителя, а если несколько лотерейных билетов в течение года принесли эту же сумму, то человек должен сам подавать декларацию и платить налог.

При крупном выигрыше оператор, как правило, просит пройти идентификацию — например, через «Госуслуги» (ЕГАИС), поэтому тактика выигрывать небольшие суммы в разных лотереях, чтобы избежать налога, изначально провальная.

Как только за календарный год вы начнете получать призы на сумму больше, чем 4 тыс. рублей, ФНС рано или поздно узнает об этом.

В России все лотереи — государственные, то есть Минфин совместно с Минспорта передают право на организацию операторам. Все остальные розыгрыши не имеют отношения к лотереям.

Если на билете нет информации об органе власти, названия оператора, номера и цены билета, заплатить придется не 13%, а больше.

Какой будет налог, если в лотерею выиграть квартиру, машину или другой ценный приз

Налогооблагаемую базу определит лотерея по рыночной стоимости выигранного приза.

Ставка составит 13% для гослотерей и 35% для рекламных акций.

То есть, например, если вы выиграли квартиру за 5 млн рублей, то по итогу года придется заплатить 650 тыс. или 1,75 млн рублей налога.

Если квартира стоит дороже, то расчет сложнее — на сумму свыше 5 млн рублей ставка уже будет 15% для гослотерей, а для рекламных кампаний останется та же. Это же касается и денежных выигрышей больше этой суммы. Воспользоваться налоговым вычетом в случае с лотереей нельзя.

Иностранные лотереи

За иностранные лотереи придется заплатить дважды. Вначале по законам того государства, где проводилась лотерея, а далее — по российским законам, если вы налоговый резидент России.

Доходы от лотерей не подпадают под действие соглашений об избежании двойного налогообложения.

Важно, чтобы это была лотерея, а не стимулирующая акция от иностранной компании. Только в этом случае налоговая ставка в России составит 13%.

Букмекерские конторы

За выигранную ставку у букмекеров нужно заплатить стандартный НДФЛ — 13%. При этом неважно, где вы получили деньги — у легального букмекера или подпольного, в России или за рубежом.

Однако способ расчета налога сложнее, чем у лотерей. Если со счета букмекеров вы сняли меньше 4 тыс. рублей, то налог платить не нужно. Если больше, то формула такая:

(Сумма снятий у всех букмекеров за год — 4 000) × 13%

При этом неважно, сколько действительно вы выиграли, а сколько поставили. К примеру, ставка в 3 тыс. рублей сыграла на 9 тыс. рублей.

Вы снимаете эту сумму и заплатите налог с 5 тыс., то есть 650 рублей. ФНС не берет в расчет то, что 3 тыс. рублей — изначально ваши деньги.

Если снимать сумму от 15 тыс. рублей, то в этом случае вложения учитываются, а формула будет выглядеть так:

(Сумма снятия − депозит) × 13%

К примеру, ставка в 15 тыс. рублей сыграла на 18 000 тыс. рублей. Вы снимаете сразу всю сумму, а значит, сумма налога составит 390 рублей: (18 тыс. — 15 тыс. рублей депозита) × 13%

Если за год вы еще не истратили лимит в 4 тыс. рублей минимального выигрыша, то из примера выше налог платить не нужно будет вовсе.

В последнем случае букмекерская контора, если она входит в реестр Единого регулятора азартных игр (Единый ЦУПИС), выступает налоговым агентом и удержит сумму налога. В остальных случаях заполнять декларацию и платить налог должен человек сам.

В случае с иностранными букмекерскими конторами ситуация такая же, как с иностранными лотереями: платить налог нужно как по законам иностранного государства, так и по российским.

Выигрыши в казино

Как и в случае со ставками, за доход, полученный в казино, нужно платить налог в 13%. При этом неважно, где вы играли — в легальном казино в игорной зоне, в нелегальном офлайн-казино вне игорных зон, в российском или зарубежном интернет-казино.

Формула стандартная: (Выигрыш − 4 000 руб.) × 13%

Казино не является налоговым агентом ни в каких случаях — хоть вы выиграли 5 тыс. рублей, хоть 20 млн рублей. Поэтому сдавать декларацию и платить налог нужно самому.

Это нужно учитывать обязательно при крупных суммах: по итогам года в казну вы платите на следующий год, поэтому денег на уплату налога может не остаться.

Рекомендация в этом случае одна: сразу отложите 13% или 15%, если сумма выигрыша больше 5 млн рублей, и положите эти средства на вклад или накопительный счет. Заодно заработаете на процентах.

Рекламные акции

С точки зрения закона рекламные конкурсы — акции, которые стимулируют к покупке конкретных товаров и услуг. Они могут принимать любой вид — от лотереи со случайным выбором победителя по зарегистрированным чекам до игровых или соревновательных форм.

Во всех этих случаях победители должны заплатить налог в 35%. И неважно, что именно вы выиграли. Приз может быть как денежным, так и в натуральном виде.

Компания, которая организовала конкурс, выступает вашим налоговым агентом. В случае неденежного выигрыша организатор должен сам оценить приз и по этой оценке рассчитать налог.

Далее есть два варианта:

организатор акции заплатит налог за вас. То есть помимо, например, бесплатного абонемента в спортзал по документам вам выплатят дополнительно денежную часть, которую на руки вы не получите — она пойдет на уплату налога за абонемент. Такие условия обычно прописываются в правилах акции.

организатор сдаст за вас декларацию с задолженностью, а ФНС далее пришлет уведомление о налоге за выигранный абонемент. Организатор просто переложил оплату налога на обладателя приза — нарушения в этом нет. Эти условия тоже прописываются в правилах акции. Организатор должен уведомить победителя, что не сможет удержать налог до 1 марта следующего года.

В случае денежного приза в рекламных акциях вам либо начислят или передадут в руки всю выигранную сумму (если организатор возьмет на себя уплату НДФЛ), либо сокращенную на 35%.

В 2023 году произошли изменения по налоговым вычетам, которые могут получить налогоплательщики. Так впервые можно получить налоговый вычет за занятия спортом и фитнесом.

Какие еще бывают налоговые вычеты, каков их максимальный размер, и за что можно получить расскажет налоговый консультант на вебинаре: Изменения по НДФЛ в 2023 году: налоговые вычеты. Что нужно знать бухгалтеру.

Ждем вас 9 августа в 11:00 мск.

Почему важно отличать выигрыш в рекламной акции от других призов: судебная практика

В Липецкой области мужчина выиграл автомобиль в лотерее казино. Далее в декларации он указал это как доход, облагаемый 13%.

ФНС это не устроило, и налоговики потребовали заплатить 35% со стоимости автомобиля, так как, по сути, это была не лотерея, а рекламная акция по продвижению услуг казино — мужчина не покупал лотерейного билета.

Лотерея же всегда проводится со взносом участников. Суд согласился с этими доводами и обязал доплатить налог, а сверху добавил штраф за неуплату налога вовремя (судебное решение № 33-2421/2010).

Спортивные соревнования, шоу и викторины

За призы в спортивных соревнованиях, шоу и викторинах, у которых нет рекламных целей, действует налоговая ставка 13%.

Если это соревнование, устроенное компанией для повышения продаж, то 35%.

Победители телешоу с денежными или дорогими призами — например, «Поле Чудес» или «Что? Где? Когда?», заплатят 13% с выигрыша больше 4 тыс. рублей, а если больше 5 млн рублей — 15%. Телекомпания выступит как их налоговый агент и удержит сумму налога.

Такая же ситуация со спортсменами: организатор по итогам соревнований подает декларацию за спортсмена, если сумма приза больше 4 тыс. рублей.

Правда, призы за участие и победу во многих крупных спортивных соревнованиях вообще не облагаются налогом. Это, как правило, региональные и всероссийские чемпионаты и, конечно, международные соревнования.

Как сообщить о своем выигрыше или подарке

Сообщить о выигрыше нужно через налоговую декларацию 3-НДФЛ по итогам года. К примеру, вы выиграли 20 тыс. рублей в 2023 году, значит обязаны подать декларацию до 30 апреля 2024 года.

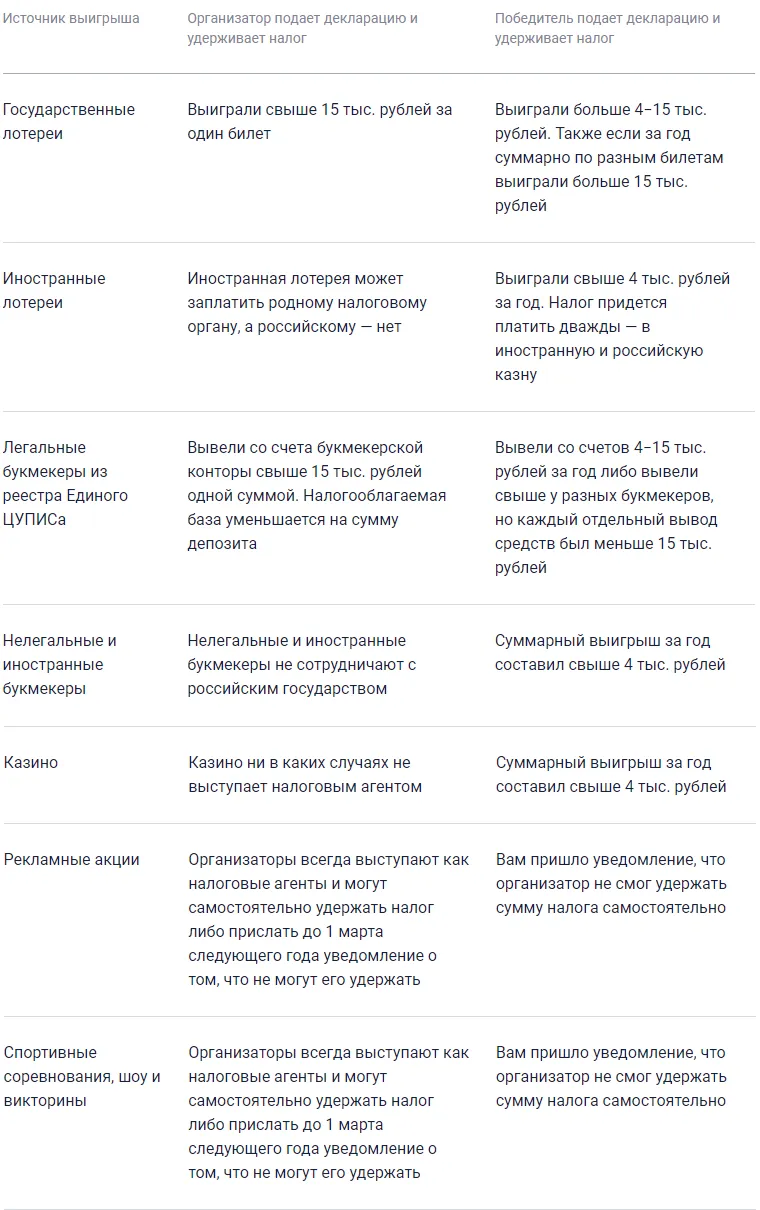

Подавать декларацию нужно не всегда.

Приведем в таблице случаи, когда это ваша ответственность, а когда — налогового агента:

Как уплатить налог на выигрыш

Когда заполняете декларацию, выигрыши в российских лотереях, казино и букмекерских конторах следует показать в приложении 1, «Доходы от источников в Российской Федерации», в иностранных — в приложении 2, «Доходы от источников за пределами Российской Федерации».

Проще всего заполнить декларацию через личный кабинет на сайте ФНС либо в приложении.

Раздел «В пределах РФ» частично заполняете данными из справок 2-НДФЛ, которые предоставили налоговые агенты. Далее нужно указать источник дохода. Лучше заполнить все реквизиты организатора. Минимум — название фирмы или ФИО ИП.

Если такой информации нет, то пишите вид источника — «выигрыш в лотерее», «выигрыш в стимулирующих мероприятиях» и так далее.

Для выигрышей в иностранных организациях нужно писать только код: 3010 — для букмекеров, 3011 — для лотерей и казино, 2730 — для рекламных акций и 2750 — для других конкурсов и соревнований.

Подать декларацию нужно не позднее 30 апреля следующего года. Далее вам придет уведомление об уплате НДФЛ. Крайний срок — 15 июля

Налоговая ставка на особо крупные выигрыши

Как отмечалось ранее, в большинстве случаев размер выигрыша не влияет на налоговую ставку, а источник — влияет. Но есть одно маловероятное исключение, о котором нельзя забывать.

С 2021 года НДФЛ считается по-новому: для целого списка доходов появилась повышенная ставка 15%.

С больших сумм НДФЛ считают по прогрессивной шкале: до 5 млн — 13%, а все, что свыше — по повышенной ставке 15%. Среди таких доходов — выигрыши в казино, лотереях и букмекерских конторах.

Пример расчета. Иванова выиграла в лотерею квартиру стоимостью 6 млн рублей. Налог в этом случае составит 800 тыс. рублей, из которых 650 тыс. рублей — 13% с 5 млн рублей, а 150 тыс. — 15% с 1 млн рублей.

В 2021 и 2022 годах действовал переходный период: прогрессивная ставка НДФЛ применяется к каждой налоговой базе отдельно. То есть НДФЛ с зарплаты считался отдельно, а, например, с биржевой торговли или тех же выигрышей — отдельно.

За 2023 год все доходы, которые попадают под НДФЛ, объединят. Это значит, что Иванова, которая в этом году выиграет квартиру, в 2024 году заплатит больше.

Допустим, женщина в год зарабатывает 1,2 млн рублей. Значит совокупный доход вместе с выигрышем составит 7,2 млн рублей, а НДФЛ за выигранную квартиру вырастет до 824 тыс. рублей: 13% с 3,8 млн и 15% с 2,2 млн рублей.

Можно ли не платить налог на выигрыш

Если вы получили меньше 4 тыс. рублей за год, то подавать декларацию и платить налог не нужно. Как только по всем видам игр, ставок, лотерей и рекламных акций за год вы получили больше этой суммы, надо платить налог.

Уменьшить сумму налога с помощью вычетов нельзя. Стандартные, имущественные и социальные налоговые вычеты к выигрышам от азартных игр и лотерей не применяют.

То есть все победители, независимо от льгот и социальной группы, в этом случае платят одинаково.

Выигрыши в казино и лотерею нельзя уменьшать на сумму ставок, цену билета и тем более на проигранные в том же году суммы. В легальных букмекерских конторах налогооблагаемую базу можно уменьшить на сумму депозита, но лишь в том случае, если за раз вы снимаете больше 15 тыс. рублей.

Что будет, если не платить налог на выигрыш

Если налоговая обнаружит неучтенный в декларации доход, возникает недоимка, за которую налогоплательщика могут привлечь к административной ответственности, а при крупных выигрышах — к уголовной.

По административной статье штраф составит 40% от суммы недоимки плюс 5% за каждый месяц просрочки по предоставлению декларации. Сам НДФЛ заплатить в любом случае придется.

За крупную налоговую задолженность неплательщика ждет уголовное наказание. Вот что считается большой недоимкой для физлиц:

900 тыс. рублей, если это превышает 10% от величины налогов к уплате за три года;

задолженности от 2,7 млн рублей вне зависимости от процентов от величины налогов и года неуплаты.

Штраф от 100 до 500 тыс. рублей — минимальное наказание, максимальное — лишение свободы на год или принудительные работы до 3 лет.

Если это первое налоговое нарушение по крупным суммам, то достаточно заплатить налог, пени и штраф, тогда должника освободят от уголовной ответственности.

Как считать налог на выигрыш: кратко

Налог платится как с денежных, так и призов в натуральном виде. Стоимость последних должен оценивать организатор самостоятельно по рыночным ценам. Налоговая это проверит.

С выигрышей меньше 4 тыс. рублей налог платить не нужно. Но этот своеобразный вычет предоставляется суммарно. То есть как только по всем выигрышам за год начинаете получать 4 тыс. рублей, на следующий год вы должны оформить 3-НДФЛ и уплатить налог.

Срок подачи декларации — 30 апреля следующего года, а срок уплаты НДФЛ — 15 июля.

Если налог придется платить самостоятельно, отложите деньги на налог сразу. Вдруг на следующий год, когда придет срок уплаты, у вас не будет достаточно денег? Положите часть выигрыша на накопительный счет или вклад. И на процентах заработаете, и НДФЛ заплатите.

Начать дискуссию